Индивидуальный инвестиционный счет

Если коротко, то индивидуальный инвестиционный счет (ИИС) — это способ диверсифицировать свои инвестиции и, возможно, заработать. Звучит привлекательно, и несложный расчет показывает, что ИИС может принести значительно больше денег, чем традиционный банковский вклад под проценты. Но нужно четко понимать, что ИИС предполагает риски и подходит далеко не всем.

Кому подходит ИИС?

У вас уже есть депозит в банке, то есть вы подготовили себе подушку безопасности. Но свободные деньги еще есть (или внезапно появились) — и вы решили рискнуть.

В чем же риск?

Инвестирование на рынке ценных бумаг — всегда рисковая деятельность. Вы можете потерять все свои средства в результате неудачного стечения обстоятельств на финансовом рынке. Депозит в банке точно принесет вам заранее известный процент, пусть и небольшой. ИИС — это способ инвестирования, и никто не может вам гарантировать его доходность и даже сохранность.

Обратите внимание: вложения на ИИС не застрахованы в Агентстве по страхованию вкладов, то есть государство не гарантирует возврат денег, если ваш брокер или управляющий потеряют лицензию. Денежные средства на ИИС не застрахованы, но если их вложили в ценные бумаги, то даже после банкротства брокера или управляющей компании, вы останетесь владельцем этих ценных бумаг.

В чем тогда плюсы ИИС?

ИИС — счет для операций с ценными бумагами. Главный плюс этого счета — поощрение от государства: возможность получить налоговый вычет. Вычет позволяет платить меньшую сумму налога или вернуть уже уплаченный налог.

Подробнее о разновидностях налоговых вычетов читайте в статье «Что такое налоговый вычет?»

Особенности ИИС

-

у вас может быть только один ИИС. Если вы открываете второй, то первый должен быть закрыт в течение месяца;можно получить налоговый вычет;

-

взносы можно делать только в рублях;

-

максимальный взнос — 1 000 000 рублей в год;

-

чтобы действовали налоговые вычеты, счет должен быть открыт три года.

Можно выбрать один из двух типов налогового вычета:

-

Вычет на взнос.

-

Вычет из дохода, который подлежит налогообложению.

Чтобы получить любой из вычетов, нужно открыть ИИС и не закрывать его в течение трех лет.

Налоговый вычет на взнос

В течение года вы вносите на ИИС какую-то сумму, но не больше 1 000 000 рублей.

После окончания налогового периода вы можете получить налоговый вычет в размере 13% от суммы, которую внесли за год, но не более 52 000 рублей (максимальная сумма для расчета налогового вычета – 400 000 руб.).

Условия вычета:

-

для получения вычета обязательно иметь официальный доход и платить НДФЛ. Например, вы официально трудоустроены и платите налоги. Или вы живете на доходы от сдачи квартиры в аренду и честно декларируете их в налоговой;

-

если через три года вы закроете инвестиционный счет, вам будет необходимо уплатить налог с прибыли, которую вы получите от операций с ценными бумагами;

-

если вы закроете счет раньше, чем через три года, вам придется и уплатить НДФЛ, и вернуть обратно налоговый вычет.

Как получить вычет на взнос?

Для получения такого вычета вам нужно будет не позднее 30 апреля сдать в налоговую службу пакет документов:

-

справку 3-НДФЛ;

-

справку о доходах в течение года, например, справку о зарплате 2-НДФЛ;

-

договор с брокером или управляющим об открытии ИИС;

-

документы, которые подтверждают факт зачисления денег на ИИС (например, платежные поручения, квитанции);

-

заявление на возврат налога;

-

реквизиты банковского счета, на который переведут деньги.

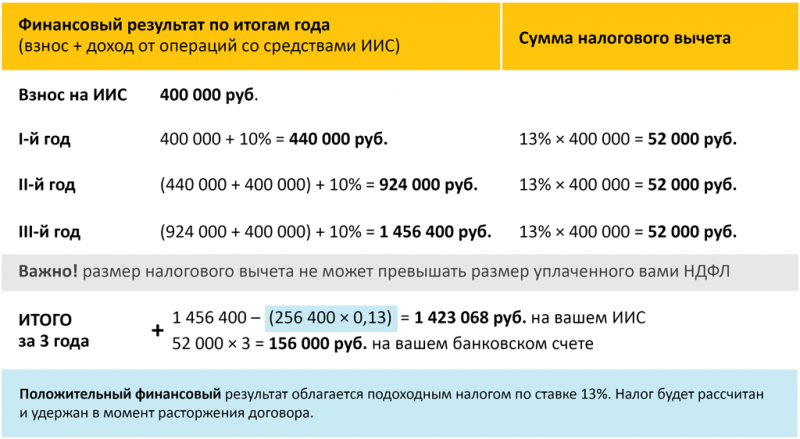

Пример расчета по налоговому вычету первого типа (вычета на взнос)

Предположим, что каждый год вы будете вносить на счет 400 000 рублей. Для расчета используется средняя доходность (10%), она условна и не содержит обещания реального дохода. Расчет не учитывает комиссию брокера или управляющего.

Налоговый вычет из дохода, который подлежит налогообложению

Все три года вы вносите на ИИС определенную сумму, но не больше 1 000 000 рублей в год. Через три года за все, что вы заработали на своем ИИС сверх взносов, вам не придется платить НДФЛ.

Условия вычета:

-

вы открыли только один ИИС (закон допускает случаи, когда в течение одного переходного месяца у вас может быть два ИИС – за этот месяц вы должны успеть открыть один счет и закрыть другой);

-

для получения вычета не обязательно иметь официальный доход;

-

вы получите вычет только через три года с момента открытия счета;

-

если вы закроете счет раньше чем через три года, вам придется уплатить НДФЛ на полученный доход.

Как получить вычет на доход?

Чтобы получить такой вычет, нужно взять в налоговой службе справку о том, что вы не пытались получить вычет первого типа – на взнос – в течение прошедших лет.

Эту справку вы отдаете брокеру или управляющему, который становится для вас в этом случае налоговым агентом и во время выплаты вам дохода не удерживает с него налог.

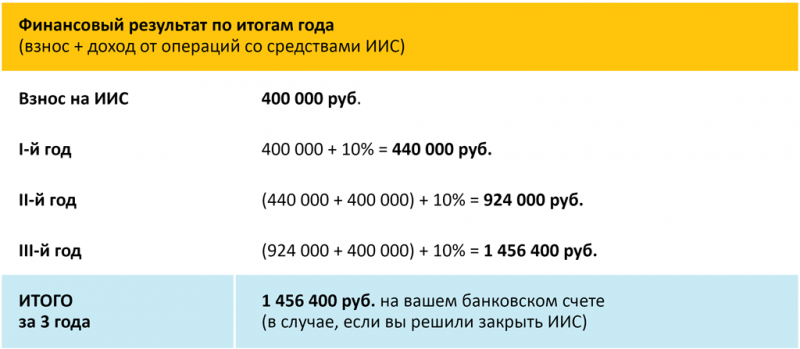

Пример расчета по налоговому вычету второго типа (вычет на доход)

Предположим, что каждый год вы будете вносить на счет 400 000 рублей. Для расчета используется средняя доходность (10%), она условна и не содержит обещания реального дохода. Расчет не учитывает комиссию брокера или управляющего.

Как открыть ИИС?

Открывать ИИС могут брокеры и управляющие. Банк сможет его открыть, если имеет лицензию брокера или управляющего.

Кто такие брокеры и управляющие?

Это организации — профессиональные участники рынка ценных бумаг. Они осуществляют брокерскую деятельность или деятельность по управлению ценными бумагами. Функции их схожи, но есть и разница.

Брокер

Если вы открываете счет у брокера, то можете самостоятельно совершать сделки на бирже через торговый терминал (при его наличии) — покупать и продавать акции, облигации, заключать договоры, которые являются производными финансовыми инструментами (ПФИ). Но чтобы все это делать, нужно хорошо разбираться в рынке (либо быть готовым погрузиться во все тонкости): изучать его, следить за событиями, кропотливо и вдумчиво считать и сравнивать. В целом брокер не контролирует, в какие финансовые инструменты инвестирует его клиент. Однако он должен следить за тем, чтобы ценные бумаги, которые приобретает клиент, соответствовали его уровню инвестирования и требования законодательства.

Управляющий

Если вы открываете ИИС у управляющего, то вашими деньгами будет распоряжаться он. Погружаться в детали не придется, поскольку вы не сможете ничего делать со своим счетом — все операции совершает только управляющий. Это не значит, что управляющий может делать с вашими деньгами все что угодно — он действует в рамках договора, который вы заключите. Именно договор ограничивает действия управляющего, поэтому важно тщательно прочитать его и понять все его положения. Заключая договор с управляющим, вы прописываете стратегию. Если эта стратегия консервативная, доход окажется не очень высоким, но и риск будет минимален.

В любом случае, кого бы вы ни выбрали — брокера или управляющего, — проверьте, чтобы у него была соответствующая лицензия.

И конечно, сравнивайте предложения: каждый брокер или управляющий предлагает свои условия, набор финансовых инструментов и тарифы за обслуживание счета.

Сколько внести и как распоряжаться деньгами?

У суммы, которую вы можете внести на ИИС, есть максимальное ограничение, но нет стартового минимума — его определяет брокер или управляющий. А еще здравый смысл. Конечно, можно положить на ИИС и небольшую сумму, например 30 000 рублей, но заработать получится немного, и вычет с такой суммы тоже невелик. Кроме того, вы отдадите часть денег за обслуживание счета и за комиссию брокеру или управляющему.

Обратите внимание — ИИС лучше открывать сроком минимум на три года. Конечно, можно вывести средства раньше этого срока, но тогда ИИС теряет свой привлекательный бонус в виде вычета: вам придется вернуть вычет и уплатить налог. Максимального ограничения по срокам для ИИС нет.

Риск инвестиций зависит от уровня квалификации инвестора. Чем большим опытом и знаниями вы обладаете, тем более широкий список инвестиционных документов вам доступен. Ваш брокер или управляющий должен следить за тем, чтобы приобретаемые ценные бумаги соответствовали вашему уровню инвестирования. Например, ценные бумаги, предназначенные для квалифицированных инвесторов, могут приобретаться только в том случае, если вы получили такой статус.

Во что можно инвестировать средства ИИС?

Деньги с ИИС можно использовать так же, как и деньги с обычного брокерского счета или переданные доверительному управляющему. На них можно покупать акции, облигации, паи паевых инвестиционных фондов, другие ценные бумаги, в том числе иностранные, заключать договоры ПФИ.

Но есть и исключения

-

Если у клиента открыт ИИС и обычный брокерский счет, нельзя использовать деньги на ИИС для исполнения обязательств по обычному брокерскому счету.

-

Через ИИС нельзя работать с форекс-дилером.

-

Управляющий может перевести часть денег с ИИС на депозит в банке, но сумма вклада не может быть больше 15 % от всех денег на вашем ИИС. Деньги с ИИС, открытом у брокера, на депозит положить нельзя.

-

Покупать ценные бумаги иностранных эмитентов можно только на российских торгах.

Все исключения указаны в статье 10.2-1 Закона «О рынке ценных бумаг».

Что еще полезно знать об ИИС?

-

одновременно у вас может быть только один ИИС. Если вы хотите открыть новый счет в другой компании, придется закрыть первый ИИС;

-

нельзя превратить уже открытый счет у брокера или управляющего в ИИС;

-

если вы надеетесь на налоговый вычет, нельзя выводить средства и закрывать счет ранее, чем через три года после его открытия;

-

дата открытия ИИС у брокера — это дата подписания договора, у управляющего — дата введения средств на счет;

-

деньги с ИИС можно переводить от одного брокера или управляющего другому брокеру или управляющему. Для этого у нового брокера или управляющего придется открыть новый ИИС, а старый закрыть в течение месяца;

-

пополнять счет можно в любое время, у взносов нет привязки к датам.

Если ваши права нарушены, можно и нужно жаловаться в Банк России. Жалобу можно оформить через сайт Банка России.

Ссылка на первоисточник: https://fincult.info/